文/36氪

這場突如其來的疫情,徹底改變了世界供應鏈格局。

這個改變是指中國供應鏈更加稱霸全球,曾經一度轉移到東南亞的工廠也開始回流到國內。所以一時間,似乎全世界都在購買中國製造的商品。

直接體現就是跨境電商的爆發式增長,“要說去年的業績,如果沒有翻倍,都有點丟人。就算幾十億規模了也能翻倍,可見火爆程度。”一比特大賣高管告訴36氪。

再比如新加坡首富李小冬創立的東南亞電商Sea,雖然4年漲了近30倍,但去年就貢獻了最重要的7倍;中國最大船公司中遠海控股價也一年漲了10倍,今年前三季度淨利潤更是突破675億,同比增長16倍。

整個跨境電商火熱下,受益的就是物流(海運為主)。因為今年亞馬遜封掉了不少帳號,而運費卻一直漲。

以中美航線為例,一個40英尺(12米長、2.3米寬、2.4米高)的集裝箱,此前從上海運到美國費用是1500美元左右,現在標價已經是2.5萬美元,漲了16倍。

更誇張的是,在36氪走訪中發現,即使一口價3.5萬美元的集裝箱也很搶手,賣到4萬美元仍有市場。

反映即期運價的波羅海幹散貨指數(BDI)從去年年中開始上漲,5月破3000點創下了11年來歷史新高,在10月初更是突破了5000點。

運費暴漲反應到賣家身上就是成本的新增,一比特賣家向36氪表示,海運費用已占到店鋪成本30-40%,此前只有20%。

居高不下的運價能否維持?成為行業所有人最關注的點,世界第三大船公司達飛輪船曾宣佈暫停漲價5個月,隨後多家船公司紛紛跟進。

但是,多位業內人士告訴36氪,海運價格也許不會上漲,但短期內也降不下來。暫停漲價的表態實則是一種策略調整,目的在於可以讓運價更長期地留在高位。

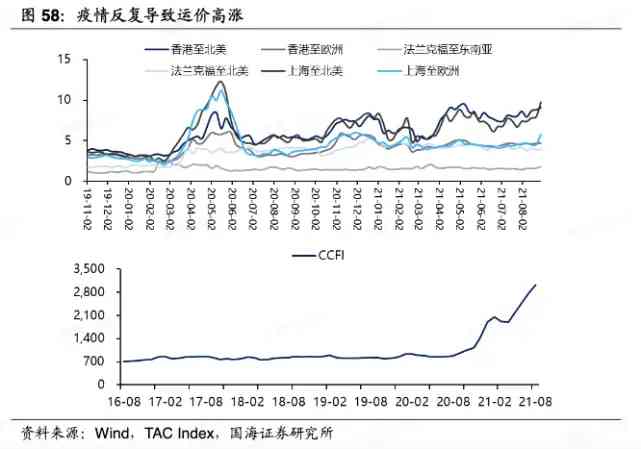

疫情以來運價高漲

背後邏輯很簡單,一方面是一些航運公司今年最後三個月的大部分運力已經售罄,調價對船公司幾乎沒有影響;另一方面是不少托運人以較高運價簽署了長期契约,穩住了運價。

“就算是運力能恢復正常供給,作為資源持有方的船公司也可以只提供‘有限’倉位來保證價格。”東翔國際物流創始人陳東南向36氪表示,畢竟現階段船公司掌握了海運市場的最大話語權。

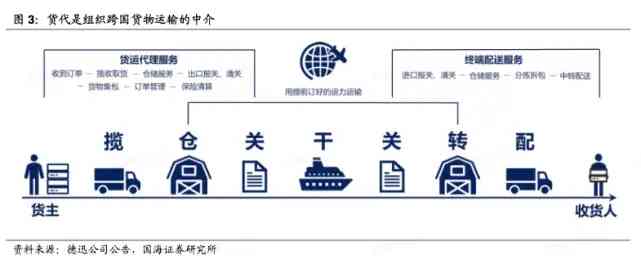

在整個鏈條中,船公司定價只是一部分,更重要的部分來自層層仲介——也就是貨代。

“我們提供的服務有點像留學仲介,一個是幫學生出國讀書,一個是幫賣家送貨出海。”一名貨代向36氪解釋。他們填補的是船公司和賣家之間資訊差。

船公司吃大肉,貨代是不是也跟著吃肉呢?一家成立10年的貨代公司創始人向36氪證實,公司業績最好的員工月收入肯定在十幾萬以上。

正因為暴富的吸引,最近一年新進貨代行業的公司數量超過9500家,而過去3年成立的貨代公司才1.5萬家。

今天,36氪將討論以下問題:

1.為什麼貨代是可以一夜暴富的生意?

2.貨代是“一手交錢,一手交艙,油水進袋”的生意嗎?

3.為什麼貨代有近百年的行業歷史,卻仍是極為分散的市場?

4.今天的海運紅利期對貨代行業是蜜糖還是砒霜?當下時點,貨代行業數位化的機遇在哪裡?

靠天吃飯的生意

航運作為一個强週期的行業,往往隨著需求的變化而變。但疫情帶來的不同是供給端也在發生變化,兩者的疊加結果就是海運價格暴漲。

這也讓靠天吃飯的貨代行業迎來一波快速增長紅利期,所以行業裏時不時充斥著靠“炒箱”一夜暴富的傳說。

從供需來看,當需求新增時,運力緊缺,運價隨之上漲,船公司紛紛開始進行造船的軍備競賽。而新船投入使用並沒有那麼及時,船舶交付最少也要幾年。

囙此,當大批新船投入時,運力過剩又會導致供需顛倒,運價重新滑落。

如果回溯過往,會發現疫情以來的海運暴漲,並非是週期失效,而是始於海運低迷了十年後的供需錯配——

去年初,疫情導致中國出口貿易基本陷入停滯,船公司也被迫通過削减運力維持運價。後面隨著疫情逐漸被控制,復工複產速度瞬間爆發。

加上海外疫情開始蔓延,中國供應鏈優勢再次凸顯。而海外的線上消費需求是暴發式增長的,所以對船公司的需求空前。

出口需求爆發式增長,全球訂單與產能紛紛湧向已經復工的中國。

由於此前運力削减,空集裝箱早已滯留在歐美等地,集裝箱資源變得十分緊俏。雪上加霜的是,海外疫情導致各個港口碼頭工作效率急劇下降,堆積的集裝箱面臨無人卸貨困境。

一比特跨境賣家告訴36氪,之前一艘從中國開到美國的貨船,海上行駛大概要20多天,卸貨最多一周。但是今年僅僅卸貨就要2星期,如果航線堵塞,一批貨在海上的時間可能接近兩個月。

本來就稀缺的集裝箱還漂在海上。到達碼頭後停留時間變長,意味著承擔費用更高。

囙此,不少船公司為節約成本,通常選擇不等集裝箱卸完貨就直接返航,這直接導致回流到國內的集裝箱越來越少。最後結果就是,即使船公司有運力,但已沒有空箱裝貨。

一端是暴漲的出口需求,另一端是回轉遲緩的集裝箱,供需嚴重失衡下,海運價格坐上了“火箭”。

如果僅是週期性帶來的供需失衡,或許海運價格還不至於飆升至此。但一系列戲劇性的事件加速了供需錯配,儘管這些都是黑天鹅事件。

先是占世界海運貿易14%的蘇伊士運河,被“長賜號”攔腰截斷,導致“世紀堵船”,接著是承載了全國對美貿易1/4的深圳鹽田港疫情(去年集裝箱輸送量比美國最繁忙的洛杉磯多近50%)。

據業內人士透露,蘇伊士運河當時擁堵的船,有些直到現在才停靠在歐洲碼頭。同樣,為了不耽誤交貨,貨代公司開始將貨物分流至蛇口港、赤灣港和南沙港等,但還是解决不了擁堵。

原計畫由歐洲駛向亞洲的船舶無法正常靠岸,沿線港口無船掛靠現象嚴重,致使原定4月從中國出口的貨物大量積壓。

由此帶來的連鎖反應,更是讓“一箱難求”變成了“一倉難求”。

層層加價的貨代助推

除了上述原因導致海運暴漲之外,貨代利用紅利期撈金便是另一重要原因。

一家成立10年的貨代公司創始人告訴36氪,今年貨代業務員月入十幾萬,是一件很正常的事。“討論今年貨代為什麼賺錢是一件毫無意義的事。”他說,“並不是他們能力有多出眾,只是因為手裡有客戶,又恰好趕上了好時候。”

如果細分貨代行業,會發現這是一個複雜的經銷體系。據行業內人士透露,貨代行業至少可以劃分3至4層。

其中,頭部一級代理,直接擁有船公司合作資源。市場上幾家老牌貨代,瓜分了船公司提供的大部分艙位,所以它們大多面向可發整櫃貨的大賣家們。

後面的二代三代就只能從一代買資源,所以它們的市場大多由中小賣家組成。“現時市場上有穩定一手倉位的公司並不多,大多數貨代都是二三級代理。”大森林物流創始人張娟娟向36氪透露。

不過,由於今年艙位緊缺,即便對於一些一級代理公司,拿到的艙位也不足以滿足賣家們訂單。

“我們的供應商現在不僅僅是船公司和同行,什麼樣的人只要有資源,都是我們的供應商。”張娟娟說。

行業內複雜的多層經銷體系,也意味著每經手一層貨代,都有一層加碼的機會。囙此,賣家們拿到的艙位,大多覆蓋了幾層貨代的成本。

在今年,能拿到一手貨源的貨代們大多賺得盆滿缽滿,月入深圳一套房的也時有聽說。

任何市場暴富的永遠是少數,“今年也沒有想像的那麼賺錢,如果忽然接到大客戶,通常都是別人跑的單,自己手裡的穩定客戶還是要維護關係,不會撈得太狠。”一比特貨代向36氪坦言。

賺快錢需要一點運氣,數位化貨代平臺跨境好運COO星空將其總結為“眼疾手快”。

“比如你認識某個人,他手裡剛好有倉位,你正好有賣家資源,就可以買來他的艙位轉手,但你並不需要任何資質。”

海運的紅利短時間不會消退,但貨代很難持續。

儘管全球的船公司們已形成了三大聯盟,聯盟能保證市場穩定:頭部馬士基和地中海組成“2M聯盟”,腰部中遠海控、達飛、長榮組成“Ocean聯盟”,尾部赫伯羅特、陽明海運等組成的“THE聯盟”;以及今年賺到的利潤足以養活自己很多年。

但是貨代近期已經遭受了第一次衝擊。美森海運價格全線大幅下降,價格由此前近30元/kg,到如今16元/kg左右,有些貨代甚至報價12元/kg。

根據業內人士判斷,此次美森價格跳水,與近期限電有關。工廠產能下降,交貨期限延遲,黃牛們也急著脫手箱子。

高度分散,第一名市占僅2.9%

儘管海運存在很多風險,比如貨物液化、擱淺、進水、機器失靈、异常天氣、海盜等。但直到今天,海運仍承擔著全球貿易約90%的貨物運輸。

以全球第四大最繁忙集裝箱港口、全球單體輸送量最大集裝箱碼頭之一鹽田港為例,其每週至少要為100艘船提供服務,2021年上半年鹽田港日均集裝箱輸送量達到3.1萬標箱。

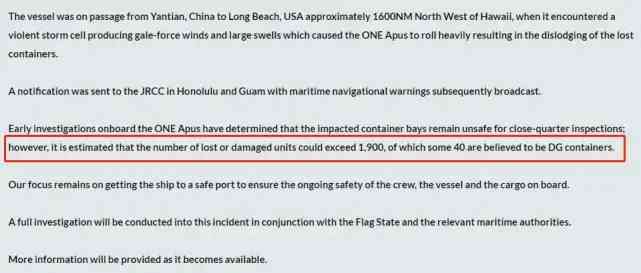

貨物一旦受損,費用直接承擔者就是貨代。那麼,貨代是怎麼產生的?這個行業為什麼如此分散?

損失或受損的集裝箱數目可能超過1900個,其中約有40個是危險品集裝箱

早期貨代解决的是船公司和貨主之間資訊差,即幫船公司找貨、幫貨主找倉位。隨後逐漸在把箱子填滿之後,延伸一些報關、結匯、簽發提單、結算運雜費等等業務。

貨代對海運行程起到了多大的推動力難以估量,但多家貨代公司老闆向36氪表示,“儘管看似古老,貨代真正發展是在2014年,跟跨境電商浪潮一起起來的”。

中國國際貨代協會秘書長李力謀也曾印證過這個觀點:“截止到2013年,已有一大批企業在激烈的市場競爭中脫穎而出,這些企業加快了中國國際貨代業參加國際市場競爭的步伐。”

除了跨境電商帶動,還有2個標誌性事件催生貨代發展。

一個是國務院在1998年3月發佈“船舶代理、貨運代理業務實行多家經營,他們分別由船公司和貨主自主選擇,任何部門都不得進行干預和限制”檔案,在此之前只有中國對外貿易運輸總公司和中國遠洋運輸公司兩家貨代公司。

另一個則是中國2001年開始加入WTO。

然而,這個有著百年歷史的行業,至今沒有跑出一家頭部企業。按照2019年貨量計算,前6名市場份額僅8.8%,其中2-5名的市占率普遍在1-2%。第一名德國德迅,市占2.9%,已成立131年。

不規範、長鏈條是分散的原因

如此分散的第一個原因是不規範和行業亂戰。

貨主得到的海運報價分為兩部分:船公司定價、貨代層層加碼後定價。

“我們這個行業還是存在信息不對稱的。可能你拿到的價格是16000,別人拿到的價格是18000,這裡面就會有一個資訊差,很多人賺的也就是這個差價,這個差價就有可能是賣家產品利潤的一半。”東翔國際物流創始人陳東南向36氪表示。

“貨代想賺錢首先就是看市場需求有多少,他們會不停探測各個賣家底線,包括船公司也在不停地探這個底線,這半個月漲1000美金,下半個月再漲1000美金。他們發現每漲一次,其實需求並沒有减少,就像炒房一樣,漲得越快,大家的恐慌心理就越重,利用資訊差和層層抬價,價格就漲上去了。”一名大賣的物流總監向36氪表示。

要想進入貨代行業,門檻很低。大專學歷,經驗不限是大部分公司招聘要求。

成立一家貨代公司也很容易,有10年物流經驗的陳東南告訴36氪,“今年同行確實多了。去年新增的只有幾百家,今年就感覺新增了上千家,都是貨代公司出去的銷售開始單幹,畢竟只要有客戶就可以做。”

想要在貨代行業賺到更多錢,往往拼的是資源——客戶資源和船艙資源。所以,即使在互聯網如此發達的今天,大部分貨代找客戶仍是通過業務員面對面交流管道進行。

多位貨代從業者向36氪坦言,維護客戶、看重人情是貨代工作的覈心,“有時候陪客戶多喝幾杯酒,或許就能把箱子的價格喝下來。”這種關係帶來的粘性自然就低。

第二個原因是鏈條太長。賣家的貨從工廠到船,需要經歷攬、倉、關、幹、關、轉、配七大環節。

比如一隻從蛇口發往多倫多的箱子,可能要經歷先坐車到港口-安排出貨和報關-海上運輸-海運到港-卸貨到港-坐車去倉庫-解决送貨上門配送的環節-簽收等多個環節,而我們平時常用的快遞往往只是最後一個環節,就已經常出現丟件、漏件的情况了。

所以“貨代門到門”(即“送貨上門”)要比“倉到倉“(倉庫到倉庫)”、“到港自提(賣家去港口取貨)”等貴很多,就是新增了很多清倉、提貨、存儲、派送等中間環節。

貨代鏈條

鏈條過長時,往往就需要多個貨代參與。長鏈條還給貨代的規範化帶來兩方面掣肘:一是運輸黑箱,由於運的是貨而不是人,不少貨代會在運輸途中換成更便宜的船,來賺到更高利潤;

另一方面則是各國間的標準難以統一,兩個港口之間的規章制度有很大。所以貨代難以製定一個統一的標準。

“這個市場無論再怎麼發展,都已經超過了一個現代化公司的邊界,它很難形成一個只有1-2家獨角獸的壟斷市場,它極度分散、涉及各個國家,又是一個强合作的網絡。”跨境好運COO星空向36氪表示。

跨越了山和大海的,不只是集裝箱,還有想把服務做成產品的溝壑。

數位化才是未來

一些傳統貨代公司告訴36氪,2019年底,行業當時就想要結束混戰,“再這樣搞下去,誰也賺不到錢,我們就開始去做一些數位化創新了。”

只不過,疫情帶來的海運紅利讓大家都不想繼續努力。先拿到箱子賺錢最重要,其它都得讓路。

各家嘗試的路徑差异大,比如跨境電商基礎設施服務商縱騰,就提供了冠通分銷平臺業務,為供應商提供出海生態解決方案;有10年貨代經驗的廣州拓威天海國際物流有限公司,在2018年推出“拼滿滿”小程式,目的是讓賣家可以對空運、海運、小包、倉儲、專線等服務進行拼團,把箱子“拼滿”。

其實,就算這種嘗試沒被中斷,解决的也只是內部效率,沒完成外部合作。離真正的痛點——如何把世界磨平,也還很遠。

美國新聞記者托馬斯·弗裏德曼在《集裝箱改變世界》一書中曾寫到:“標準的集裝箱非常像一隻馬口鐵罐盒。這樣實用的東西,它的價值不在於它是什麼,而在於它被怎樣使用。對一個高度自動化、低成本和低複雜性的貨物運輸系統來說,集裝箱就是覈心。”

然而,當互聯網滲透進各行各業時,集裝箱卻沒有被大面積看到。不過好在,一些高科技企業開始正式進軍這個行業,比如華為最近成立了海關和港口軍團,由任正非親自督戰。

當手不够用時,人們創造了工具,當人手不够用時,企業才需要數位化產品。

所以,直到2018、2019年,貨代數位化的趨勢才開始顯著。

成立於2019年的跨境好運COO星空向36氪描述了創業時大背景:“2019年下半年還沒有疫情,當時主要是看中了中國跟全球未來的一個連接點,我們認為中國作為世界工廠,未來還會有很多對外輸出的可能性。”

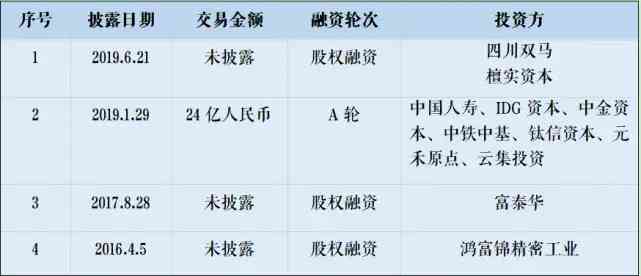

資本的流向也道出了這個趨勢。運去哪已經先後完成7輪融資,跨境好運也已交割了5輪,準時達、海管家等在2020年之後紛紛獲得資方青睞。

真格基金投資副總裁秦天一告訴36氪:“給中小賣家做數位化平臺肯定是一個趨勢,我們看的方向也是這個。”

不只資方開始投票,嘗試數位化的貨代也有融資需求,比如“拼滿滿”就向36氪表示以後可能需要融資,而這在傳統貨代公司的運營中,幾乎是沒出現過的業務。

海管家融資歷程36氪制

準時達融資歷程36氪制

物流比跨境電商大太多

事實上,物流/貨代的市場很大。“和物流比起來,跨境電商是個弟弟”。一比特長期觀察跨境電商賽道的投資人說。

國海證券分析師許可、周延宇也預測,貨代行業是一個可以誕生萬億市場的行業。

其中,通過數位化平臺綜合各環節資源的跨境物流平臺被認為是“面型企業”,意思是可以實現全流程可見、穩定、最優配寘,能够掌握攬件、倉儲、幹線運輸、清關、派送等環節的資源分配能力企業。

分析師認為,菜鳥網絡(估值300億美金)、Flexport(估值32億美金)以及運去哪(估值10億美金)等是“面型企業”的雛形,現時資源整合空間還很大。眾多跨境物流平臺僅對接海運資源(運力集中度高),各企業網絡覆蓋面也還不够廣。

但後疫情時代,貨代的數位化有了臨門一腳。畢竟疫情終會過去,就拿大貨代來說,直接掌握船資源,賣給大賣家,為了維持客戶沒有漲出“天價”,但也抵不住數位化趨勢。

比如縱騰、遞四方,已經開始在固定航線上探索標準化的產品。沒有做平臺的,也開始佈局海外倉和國內前置倉等。

如何做呢?

首先是把長鏈條砍短。能直接讓船公司與賣家對接,並將海運這一長鏈條視覺化。這一點,現有的數位化貨代公司已經開始探索。

比如運去哪官網,裡面專門就有一欄可以追跡訂單的運輸狀態,只要輸入訂單號,就可以查到貨物正處於哪一段運輸。上面共劃分了提箱、進港、海關、碼頭等10個節點,並明細了貨物到達每一節點的時間和狀態。

全鏈條視覺化,將原本的黑箱運輸公開透明,這也使得貨代們“暗度陳倉”的利潤將難以維繫。囙此,數位化加持下,長鏈條運輸將更趨於標準化的產品。

運去哪物流追跡介面

其次是用平臺把價格透明化,用數位化解决資訊差。不論是拼滿滿的小程式還是跨境好運、運去哪的網站,都為賣家們提供了一個價格諮詢平臺。

用跨境好運COO星空的話來說,他們想要做的,是一個跨境物流裏的攜程。“我們搭建了一個綜合型平臺,客戶在上面可以看到市場上全部價格。”

也就是說,數位化貨代擠掉的是賺取暴力差價的貨代黃牛們。

中小賣家早已苦黃牛們很久。因為中小賣家大多缺少物流資源,且大部分發貨要靠拼箱,所以就沒有太多議價空間。

不少行業內人士告訴36氪,在“倒箱”的生意裏,更多“受害者”還是中小賣家。

“賣家獲取物流價格的途徑,通常來自於貨代報價,如果他們發現你本身對這個行業瞭解不多,他們就會再抬高價碼。所以平臺可以提供價格標準,也使貨代行業形成較為良性的競爭。”跨境好運COO星空表示。

正是看到了這一市場,跨境好運首先將受眾群體瞄準了中小賣家。從2019年成立至今,他們已累積了6萬多用戶,其中相對活躍用戶在4.4萬左右。

不過,貨代的數位化探索仍處在早期,畢竟製定規則與標準,總會動了一些人的蛋糕,當數位化開始攪動關係戶時,意味著這必然不是好啃的骨頭。

“平臺大多是給那些剛入局的小白來用,真找不到資源了才會用平臺。因為現在市場上是供不應求的,所以平臺更多還是提供一個成本參攷。”一比特貨代行業從業者認為。

儘管數位化將會為行業帶來規範化與透明化,但如何在複雜的跨境運輸體系中完成一系列長鏈條運輸,仍需要專業化的貨代來為客戶實現定制化服務。

秦天一認為,跨境物流的終極形態很難定論,不過可以預見的是,未來將會是一個多種形態企業並存的局面。

評論留言