文丨王林

編輯丨潘心怡

“雪花啤酒,勇闖天涯”“就是這股新鮮味(燕京啤酒)”“感受長白山的冰爽體驗(哈爾濱啤酒)”“激情祝福,青島啤酒”“喜歡上海的理由(力波啤酒)”“金星啤酒,省優部優(金星啤酒)”······

2004年,建築工地上的巨型青島啤酒廣告

這些熟悉的啤酒廣告語,是童年回憶也是地方情懷。有一些品牌已經式微甚至消亡,也有一些品牌在時代浪潮中煥發了新生。最近,啤酒又一次進入了福斯的視野。

讓喝啤酒這件事變得更有氛圍感和高級感的,不止是從亱宵擼串到時尚酒館的場景陞級,一同膨脹起來的還有價格標籤上的數位。

近日,“小酒館第一股”海倫斯為漲價一毛錢特意公開致歉,雖被認為有“刷好感”之嫌,但用“自黑”來行銷也釋放了一個訊號——受原材料上漲帶來的成本壓力影響,業內普遍預測啤酒集體提價或從今年底至明年初開始。

身處產業鏈末梢,啤酒的價格受到糧食原料以及紙箱、易拉鑵、玻璃瓶等包裝價格的制約,啤酒也成為了熱門的通脹題材。在次級市場上,由於提價預期蔓延,10月29日,啤酒股集體走强,重慶啤酒一字漲停,青島啤酒盤中漲超9%。

本次啤酒的漲價延續了此前的一貫邏輯。2007年由於上游資料價格暴漲及奧運會行銷費用的新增,中國的啤酒巨頭悄然開啟了提價行程。2018年,受宏觀因素影響,巨頭集體提價5%,啤酒告別了3元時代。

複盤啤酒行業歷史上兩次漲價潮不難發現,提價消息對短期股價影響較大,但長線來看,業績兌現期利潤回報空間才是投資者關注的重點。

這一輪即將到來的啤酒漲價潮中,不確定因素包圍之下,啤酒行業高端化和結構陞級的中長期邏輯將保持不變,行業格局將繼續集中。

從舶來品到體力勞動者用來果腹的“液體麵包”,從宴請席上的“配角”到精美包裝後鋪滿商超貨架的“小清新”,從一城一啤的“藩鎮割據”到品牌集中度的逐漸提高,消費者的喜好變得更加複雜和難以捉摸,緊隨時代脚步的啤酒也在不斷進化。

01 2008年:啤酒漲價元年

改革開放以來,我國民營經濟譜出了一曲激蕩的發展史。啤酒作為餐桌“常客”,在數十年間“舌尖上的消費陞級”中扮演了重要角色。

起初,因門檻低,啤酒廠遍地開花,山東等省幾乎每個縣市都有自己的啤酒品牌。僅河南一地,高峰時期大大小小的啤酒廠有70家之多。武漢的行吟閣啤酒、鄭州的奧克啤酒、長沙的白沙啤酒等承載了一代人的盛夏回憶。

隨著中國加入WTO,經濟氛圍變得更加活泛,加之外資的看好,啤酒圈開啟了並購熱潮,由於啤酒行業國內不斷進行橫向拓展,一些地方品牌或被淘汰或因被頭部企業收編而失去姓名。

在“跑馬圈地”時代的激烈競爭中,市占率勝過一切,即使是頭部也不敢輕言提價。囙此,很長一段時間內啤酒穩定在1.5元價格帶,“啤酒賤如水”成為難以撕下的標籤。

變化發生在2007年上半年,澳大利亞大旱引發的“蝴蝶效應”很快波及到國內的啤酒廠家。

玻璃瓶、麥芽、鋁罐、紙箱為啤酒主要生產成本,占比分別達到30%、11.6%、11%以及3.6%,故原材料價格變動會對廠商終端銷售價格產生較大影響。而因國產大麥在顆粒直徑、蛋白質、水分等名額方面略遜一籌,國內啤酒企業的大麥原料超過一半要從澳大利亞、加拿大、法國等進口。而2007年澳大利亞大麥因為大旱產量大减,價格飆升了30%。

然而,在當時產能相對過剩的形勢下,影響價格的不僅是成本,還有供需關係。惡性價格戰和不公平競爭的結果是當時平均每瓶啤酒利潤僅有6到7分錢。區域寡頭也不得不對提價保持“敬畏”。

不過,奧運會召開在即,啤酒大賣勢在必行,加之區域寡頭已成氣候,2008年成為了啤酒漲價元年。

據中國釀酒工業協會公佈的數據,2007年,中國啤酒產量為4000萬噸,其中華潤雪花、青啤、燕京三家總產量接近1500萬噸,佔據了國內市場份額的40%,成為了各自主場的龍頭。其中,青啤佔據山東、陝西,燕京佔據北京、華北,華潤雪花佔據東北和四川,珠江則盤踞華南。

2007年底,華夏時報報導稱,燕京、青島啤酒、華潤雪花等零售價已經從1.5元上漲到1.8元-2元左右。量販店方面,北京馬連道的家樂福店,聽裝的青島醇厚啤酒已經由原來的3.5元/聽漲到3.9元/聽。

彼時主流媒體多用“悄然提價”、“猶豫”來形容這次啤酒企業漲價背後的烦乱。二線企業如珠啤、金威等則絕口不提“漲價”字眼,而是通過“工藝改良”等曲線管道達到這一目的。

此後的十年裏,“什麼都漲了,就啤酒沒漲”。跟生產啤酒相關的大麥、麥芽、啤酒花的價格一直在波動上漲,人力、物流、包材等成本亦複如是。特別是在食品飲料集體上漲的2011年,紅酒、白酒、價格飆升,連黃酒也年內多次提價,只有依然處於“價格戰”中的啤酒按兵不動。為了支撐利潤,犧牲品質的現象也屢見不鮮,口味越來越淡、大米澱粉等進入配料廣為詬病。

這十年中,區域寡頭利用資本和規模的實力繼續進行著合縱連橫。2011年,三巨頭總產量和利潤占全國的49.2%和88.4%,規模和品牌優勢開始凸顯。2016年,五大集團,華潤雪花、青啤、百威英博、燕京、嘉士伯的300個工廠合計產量達3600噸,占全國總產量的80%,這意味著行業集中已行至尾聲,競爭格局基本定型。

2018年:啤酒告別3元時代

2018年初,燕京、華潤雪花、青啤先後發佈漲價通知,漲價幅度在5%-10%,漲價產品集中在500ml的瓶裝和易拉罐裝。這次提價距上次整整過了十年,引發了媒體的廣泛關注。光明日報、南方日報等主流媒體紛紛將《國產啤酒告別“3元時代”》作為標題,宣告啤酒不如礦泉水貴成為歷史。

成本上升仍是該輪啤酒提價的主要誘因。

在國內,隨著供給側改革的推動以及環保政策收緊,瓦楞紙、玻璃、鋁材等原材料大幅上漲。據萬得數據,國產A356鋁合金價格自2016年去產能以來持續呈現上漲趨勢,到2017年9月的高點實現漲幅45.38%。

在國外,澳大利亞、歐盟大麥產量減產,推動進口大麥價格上升,據海關總署數據,自2017年3月起,大麥持續上升,當年漲幅達到20%,至2018年底實現漲幅47.8%。

除了成本之外,本輪漲價更像是為前十年產業綜合和價格戰還債。鑒於此前的“微利”,告別3元時代也是啤酒價格的回歸和企業的自救。餐飲通路啤酒消費自此從3-5元結構向5-8元結構陞級,8元價格帶成為了主戰場。

而啤酒企業此時可以順利提價也是巨頭定價權的集中體現。市場份額已盡數集中的五大集團手中,市場就達成漲價共識的容易程度遠高於混戰時代。

反映到次級市場上,在2017年12月至2018年1月期間宣佈漲價消息的當月,啤酒巨頭們股價快速上漲,重慶啤酒上漲約20%,燕京啤酒上漲約40%,青島啤酒上漲約30%。啤酒企業通過增價而非增量實現盈利的時代終於到來。

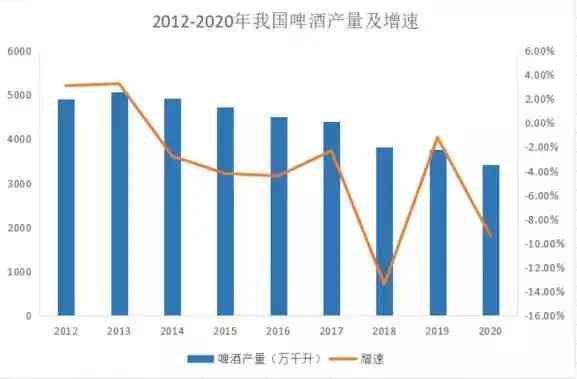

不過,此時,啤酒行業面臨的更大問題則是——喝啤酒的人越來越少了。2013年啤酒產量達到最高點後就開始回落。消費量方面,Global Data資料顯示,我國啤酒市場總消費量在2013年見頂達到539.4億升,至2018年我國啤酒市場總消費量降至488億升。

數據來源:wind,36kr製圖

啤酒消費量下滑有諸多原因,比如替代品的增多、人口老齡化等等。其中比較直接的一點則是與建築業發展放緩有關,畢竟藍領人群曾經在很長一段時間都是啤酒消費的主力。貝恩諮詢在《2016中國購物者報告》中提到逐漸减少的工人數量逐步加劇了啤酒、速食麵等以藍領消費為主的品類銷量下滑。

為緩解利潤焦慮,啤酒的另一個漲價邏輯開始崛起,即高端化。

為迎合年輕人,百威啤酒請來了流量藝員肖戰代言

改革開放初期,福斯對於啤酒的樸素願望就是“喝得起”。但隨著國民收入的穩定提高,消費陞級成為消費品行業的主線。

與工業啤酒總量見頂形成對比,高端啤酒的銷量增幅達160%,占整體啤酒市場4%的銷售量和18%的利潤額,其中,精釀啤酒整體以每年40%的複合增長率逆勢上揚。

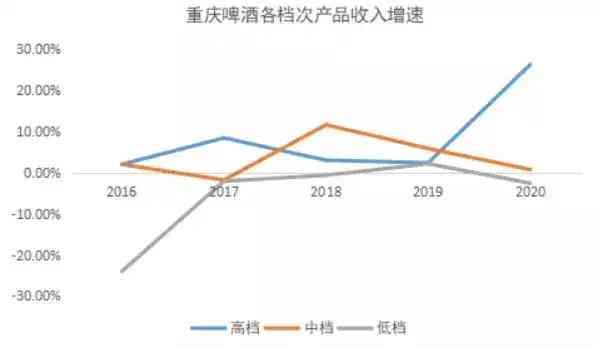

在這個邏輯下率先被資本關注的啤酒企業當屬高端化轉型最早的重慶啤酒。

2020年初,嘉士伯開啟了與重慶啤酒的資產重組行程,在自有品牌下加入了嘉士伯、樂堡、1664等國際高端品牌。隨著旗下嘉士伯、大烏蘇等9-13元價格帶品牌跑通市場,重慶啤酒的高端化轉型已初見成效。受益於高檔啤酒的高毛利,重慶啤酒整體利潤空間進一步提升。2020年,旗下高檔啤酒毛利率達67.7%,遠高於等級低啤酒的37.93%。

數據來源:公司公告,36kr製圖

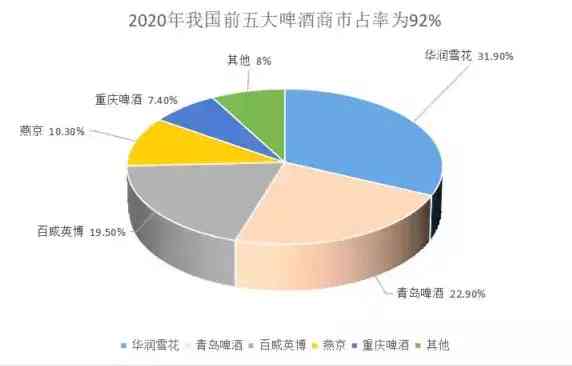

資本市場顯然也甘願為重慶啤酒高端化的潜力買單。2020年重慶啤酒的市占率僅為7.4%,排在華潤雪花、青島啤酒、百威英博、燕京(市占率分別為31.9%、22.9%、19.5%、10.3%)之後,但卻成為滬深唯一一家股價超百元的啤酒企業,市值在A股啤酒上市公司中排名第二。截至2021年11月10日,其市盈率為70倍,遠高於青島啤酒的45倍。

數據來源:Euromonitor,36kr製圖

03 2021食品飲料漲價潮:啤酒C比特出道

今年以來,PPI(對應上游成本)持續上漲,但CPI(下游消費價格)卻按兵不動。據國家統計局數據,10月PPI同比上漲13.5%,而CPI同比上漲1.5%,PPI與CPI的剪刀差持續擴大。

這剪刀差剪去的正是中游企業的利潤,截至本月初,不堪成本壓力的食品飲料行業,包括鹽油醬醋、冷凍食品、餅乾等密集提價,宣告了我國第四次行業漲價潮的到來。

回到啤酒行業,上游原材料,包括進口大麥、玻璃、鋁材價格今年都突破新高,同比上漲在20%到60%不等,紙箱用瓦楞紙價格也同比上漲了20%左右。

不過隨著高價產品占比提高,啤酒行業三季報依然超預期。今年前三季度,啤酒板塊合計實現營收874.59億元,同比新增12.82%,規模淨利113.32億元,同比新增37.79%。以青島啤酒為例,在成本壓力最高的第三季度,雖然營收同比下降3.01%,但淨利潤依然同比增長6.43%。

儘管不再有迫切的盈利壓力,啤酒漲價已被提上日程。

據中信證券食品分析師團隊梳理,華潤啤酒於9月份推出勇闖天涯新包裝,正逐步推動各地區提價。上海、山東等多地已收到提價通知,幅度在10%上下。青島啤酒正在研究最近兩個季度提價的可能,如若提價落地,預計將會對華東、華南等多地區主力產品進行價格調整(青島純生等),提價幅度在10%以上;百威亞太也在研究對部分產品進行提價,提價幅度保持與CPI增幅相當。

國金證券分析稱,對比2018年,本輪啤酒提價表現的更為積極、逐利性更强。主要表現為幅度加大,從不超過5%提至5-10%;品種更高端,將青啤純生、重啤烏蘇納入提價範圍。

或受超預期的三季報提振或受提價預期影響,10月29日,早盤重慶啤酒一字漲停,青島啤酒盤中逼近漲停,惠泉啤酒上漲5.98%,蘭州啤酒、燕京啤酒上漲均超4%。因已完成行業集中且高端化進展順利,在本次食品飲料提價浪潮中,啤酒被多家券商認定屬於提價確定性强、提價成功率較高的子版塊。

事實上,雖然漲價可一定程度緩解企業的盈利壓力,縱觀啤酒漲價史,福斯消費品能否長遠盈利更取決於企業對定價權的控制力和消費者對於漲價的接受程度。在消費持續不振的當下,增長乏力的陰影揮之不去,一些缺乏價格話語權和品牌號召力的產品很可能面臨競品的替代,大消費行業的新一輪的優勝劣汰或將加速到來。

掃描二維碼,獲取更多精彩文章

評論留言