風口財經記者董婉婉

被茅臺看中的企業,該是什麼模樣?

這其中,既有李子園、白家食品,也有京東物流,作為消費龍頭的茅臺,似乎也更青睞消費賽道。

山東的這家童裝品牌衣拉拉集團股份有限公司(以下簡稱“衣拉拉”)近日收到證監會首發回饋意見,離上交所主機板IPO更近一步。風口財經記者注意到,茅臺集團旗下股權投資基金為其第二大股東,持有發行前總股本的2.5%。中信證券為公司主承銷商。

衣拉拉營收持續下降,毛利率上升

衣拉拉成立於2017年,是山東一家自主品牌棉質童裝服裝企業,集團旗下有衣拉拉、瑁恩·瑁愛、安卡米和Hello.DR四個子品牌,匹配0-18周歲嬰幼兒童及青少年群體的多樣化需求和風格偏好。子品牌均面向大眾消費市場,產品線涵蓋嬰童MINI服、兒童家居服、內衣內褲、外出服及其他兒童服飾。

中國四大童裝產業集群,廣東佛山、浙江織裡、福建風裏、山東即墨,衣拉拉便是依託山東的產業資源迅速做大。

圖片來源:衣拉拉官網

公司採用輕資產運營模式,並不直接從事成服的加工生產,主要通過外協加工和勞務外包實現產品的加工製造。公司還組建了專業的童裝設計團隊,平均每年推出近6000款童裝風格設計。

招股書顯示,2018-2020年及2021年上半年(報告期),衣拉拉分別實現營業收入7.56億元、7.49億元、6.74億元及2.89億元;同期歸母淨利潤分別為1.41億元、1.62億元、1.57億元及0.62億元。

圖片來源:公司招股書

對於營收逐年下滑原因,衣拉拉表示主要受公司產品結構變化、新冠肺炎疫情等因素影響。

在細分產品方面,衣拉拉營收高度依賴嬰童MINI服,去年相關營收占比近5成;但相關品類絕對銷售金額呈現不斷下降的趨勢。

圖片來源:公司招股書

毛利率方面,報告期內,衣拉拉主營業務毛利率分別為37.84%、38.09%、40.88%和39.52%,呈逐年上升趨勢。但相關資料低於行業平均水準及主要競爭對手森馬。

圖片來源:公司招股書

衣拉拉表示,公司毛利率低於同行業可比公司的平均值,主要系公司產品主要集中在棉質童裝,與可比公司童裝細分品類差异所致:其中森馬服飾的“巴拉巴拉”童裝品牌主營業務以兒童外出服為主、安奈兒主營業務以兒童外套、褲類及上衣等外出服為主,金髮拉比主營業務以嬰幼兒服飾棉品(外出服為主)及嬰幼兒用品為主,起步股份主營業務以童鞋、童裝及兒童配飾為主,其中童鞋銷售占比最高。

在銷售管道方面,衣拉拉高度依賴經銷商通路。報告期各期,公司通過經銷模式實現的收入占主營業務收入比例分別為81.45%、80.08%、83.11%和83.41%。

圖片來源:公司招股書

但值得注意的是,衣拉拉期間費用率水准低於同行業可比公司。

衣拉拉表示,這主要由於公司之間銷售模式有所差异所致:公司主要採用經銷為主的銷售模式,同行業可比公司有較多數量的直營或加盟門店,囙此公司銷售費用率低於同行業可比公司;同時公司採用輕資產的運營模式,管理人員規模較少且管理效能較高,使得管理費用率低於同行業可比公司。

圖片來源:公司招股書

存貨難題待解

這幾年服裝行業不好過,童裝作為前些年的增長主力,也進入了下行週期,主要原因同樣是因為存貨去化難。存貨高說明銷售不振,後續不僅會新增企業的成本、拖累整體運營效率,長期的减值風險更是會直接壓垮上市公司業績。

童裝行業老大森馬服飾最新存貨高達40.23億元。當然庫存壓力最大的還是“童裝第一股”安奈兒,該公司這幾年忙於去庫存,但截至2021年三季度末存貨餘額為3.90億元,占流動資產的37.10%。去年底,有投資者向安奈兒發出如何清理庫存的提問,當時公司回應:公司除了從源頭減產之外,也開闢了多種清貨通路進行庫存清理,加大佈局線下奧萊通路,開拓更多私域流量銷售管道,例如愛庫存等。

圖片來源:公司招股書

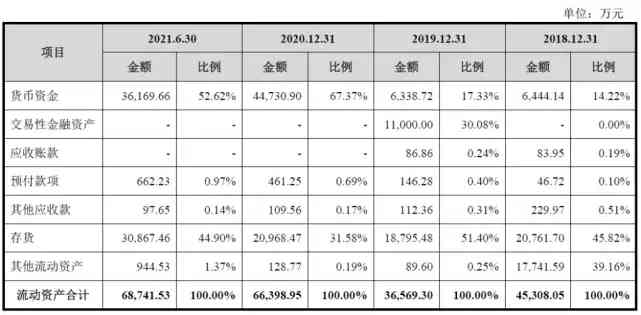

衣拉拉可以通過先款後貨的模式消除應收賬款,但是對存貨仍然是無能為力。報告期各期末,公司存貨分別為2.08億元、1.88億元、2.10億元、3.09億元,占流動資產的比例分別為45.82%、51.40%、31.58%、44.90%,在A股5家童裝上市公司中情况最為嚴重。同期,公司計提的存貨跌價準備分別為886.8萬元、939.92萬元、1000.45萬元和1115.32萬元。

圖片來源:公司招股書

公司作為品牌商,基本不從事成服的加工,生產主要通過外協加工和勞務外包的形式完成。所以,公司並不披露生產量,只公佈入庫量。從現時披露的數據來看,公司近幾年的產銷率連年下降,2021年上半年已跌破90%,這也是存貨上升的直接原因。

近年,公司旗下產品銷量疲軟,覈心產品嬰童Mini服等甚至出現銷量下滑,2018年-2020年其銷量分別為1100.28萬件、1050.42萬件、971.79萬件。即便公司大幅降低產品價格,也未能挽救銷量。期間,該類產品的平均售價從35.68元下降至33.93元,2021年1-6月甚至降至26.68元。

茅臺旗下投資基金為第二大股東

衣拉拉是一家典型的“夫妻店”,實際控制人為於永梅、範衛紅夫婦,二人直接及間接合計持有公司89.94%的股份,合計控制公司91.76%的股份,為公司的實際控制人。於永梅、範衛紅夫婦在2005年創立安卡米品牌進入童裝行業,2017年創立衣拉拉公司後,陸續將旗下各品牌打包組成今天的擬上市公司。

圖片來源:企查查

毛利高達90%的茅臺,為何會看中衣拉拉?或許是山東這家公司在踏入上市門前,外界最關心的問題。

招股書顯示,公司第二大股東為茅臺建信(貴州)投資基金(有限合夥),正是茅臺集團旗下投資基金,持有衣拉拉900萬股,占發行前總股本的2.5%。2020年9月,該投資基金以5.50元/股、斥資4950萬元參與衣拉拉增資,由此成為公司第二大股東。一旦衣拉拉上市成功,茅臺無疑將收益頗豐。

圖片來源:公司招股書

茅臺建信(貴州)投資基金管理有限公司(以下簡稱“茅臺建信基金”),於2014年9月成立於貴陽,是茅臺集團在股權投資領域的主要平臺。由茅臺集團與建設銀行旗下建信信託有限責任公司合資設立,註冊資金為3億人民幣。在茅臺集團官方表述中,將“茅臺建信基金”打造為國內有影響的“黔派”資本品牌,成為國內資本市場活躍的市場主體。此前的法定代表人為袁仁國,2019年變更為蔣焰。經營範圍包括受託管理私募股權投資基金;股權投資管理;固定資產管理等。

風口財經記者在中國證券投資基金業協會査詢到,該私募基金的管理規模在10-20億元之間,旗下有貴州茅臺建信投資管理中心(有限合夥)、貴州茅臺建信文化娛樂投資管理中心(有限合夥)、貴州茅臺建信旅遊投資管理中心(有限合夥)、茅臺建信(貴州)投資基金(有限合夥)和貴州茅臺建信食品投資管理中心(有限合夥)。

“少女>兒童>少婦>老人>狗>男人”的消費等級排列,可以襯托出兒童消費市場的旺盛。公開資料顯示,近年童裝板塊的整體增速,明顯高於女裝和男裝,也遠高於服裝行業整體。

縱觀茅臺建信基金這些年的投資,大消費是主要方向。據風口財經記者不完全統計,2017年至今,茅臺基金公司參與了11項投資,其中8項與大消費相關,且多為投資擬IPO企業,現時已收穫4個IPO。

具體來看,分別投資了稻源科技、嘉美包裝(002969.SZ)、衣拉拉、李子園(605337.SH)、天宜上佳(688033.SH)、萬凱新材料(今年9月過會)、中國鹽業、新巨豐包裝、白家食品、京東物流(02618.HK)、鍋圈食匯。

而茅臺基金投資的另外多家企業也已啟動IPO。2019年9月,茅臺基金參與了中鹽股份的混改,當時中鹽集團董事長李耀强表示,將儘快啟動中鹽股份IPO上市;白家食品也在2020年10月進行了輔導備案,擬衝刺創業板IPO;而新巨豐包裝則在2021年發起第二輪IPO衝刺。

此外,2020年8月,茅臺基金還參與了農夫山泉港股IPO上市份額認購,拿下25%的國際配售額度。

茅臺基金最新一次公開投資是在2021年8月,參與了鍋圈食匯的D+輪融資,現時持股0.43%。鍋圈食匯是近年崛起的“新零售物種”之一,2019年成立以來,鍋圈食匯已經歷5輪融資,開店超過7000家。

評論留言