【閱讀提示:本周推出“白酒”專題,七篇文章講解白酒板塊,歡迎持續關注。下周將推出“非白酒”專題,敬請期待。】

對於A股的投資者來說,白酒是一個永遠都繞不開的賽道。如果說電晶體晶片是科技賽道中的皇冠,那麼白酒就是消費賽道的皇冠。

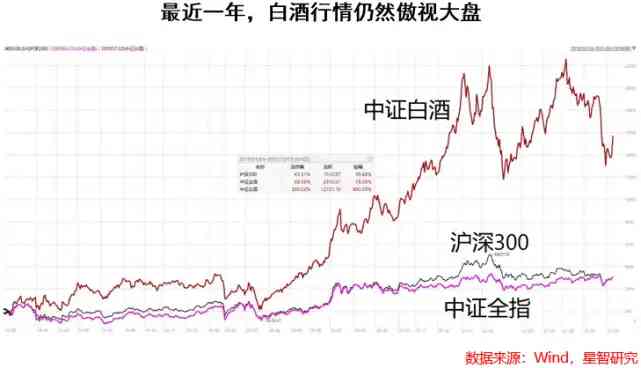

在過去的十幾年中,白酒受益於居民消費的崛起和陞級,取得了將近二十倍的增長,在A股各行業中遙遙領先。特別是疫情後,在風險不確定的市場中,白酒業績的確定性吸引了海量的資金,白酒成為市場中最吸睛的藝員賽道。

對於這樣一個高Beta的賽道,無疑是行業基金投資的絕佳之選。那麼,究竟要如何看待白酒行業基金的投資機會呢?

一

白酒行業近期和歷史的表現如何?

從長期來看,無論是相比於白酒所在賽道的中證消費指數,還是相較於市場寬基指數,白酒行業有非常明顯的超額收益。如果從2015年算起,中證白酒指數漲幅近6倍,期間最高漲幅接近8倍,而同期中證全指和滬深300指數漲幅僅為35%左右。

在近兩年的時間內,白酒行業的漲幅也遠遠領先大盤。從2020年開始計算,中證白酒最高漲幅為260%,而同期中證全指和滬深300都僅有30%的漲幅,即便算上今年第一季度白酒板塊35%的回撤,白酒指數賺錢效應也非常明顯。

和同屬消費類的同行業寬基指數相比,中證白酒指數收益仍然高於全行業消費指數,尤其是在疫情後,白酒表現就迅速脫穎而出。其上漲下跌的趨勢基本和中證消費走勢相同,但超額收益顯著。

如果再從本輪牛市2019年初來看,白酒板塊開始一騎絕塵,把寬基指數遠遠甩在身後。雖然在2021年二月初,開始了第一波為期一個月的下跌,回撤幅度達到35%,但隨後逐漸走出反彈趨勢,在為期3個月的上漲趨勢後達到前期高點,於6月又開始了為期3個月的下跌,最近似乎又有企穩反彈趨勢。

二

白酒行業的投資邏輯?

在整個白酒的產業中,按照價格和客群定位可以簡單分為高端白酒(如茅五瀘等)、次高端白酒(洋河、汾酒、水井坊等)、中端(西鳳、老白乾等)、中低端白酒等。在不同的價格體系中,其投資邏輯也有所不同。

如高端白酒的需求一般來講比較穩定,增長確定性强,覈心市場在於商務活動的宴請,超預期部分來自於高端白酒的提價策略和市場佔有率的提升。次高端白酒與高端白酒基本類似,但市場空間更大,相對而言次高端酒企股價也更有彈性。但對於中端、中低端的白酒,競爭較為充分,在缺乏獨特的競爭優勢(如文化、口味、地域等)情况下,冒然的提價反而可能會遺失原有市場份額。

不過整體來看,白酒行業是一個在量上供求雙减的行業,近五年的產量和消費量都在下滑。相對而言,供給比需求收縮的更快,囙此白酒量的縮減伴隨著價的提升。高端白酒產能有限,行業競爭性最小,往往能够較頻繁的提價,囙此最具投資價值。次高端白酒需要把握其品牌的溢價和行銷策略、管道策略的變化,一旦某一家企業在某方面能够脫穎而出,就可以取得較大業績的增長。而中端、中低端白酒競爭激烈,產能也過剩,相關酒企的投資價值也就需要打個問號。

三

白酒指數包含哪些成分股?

現時可供參考的跟踪白酒行業表現的指數有兩個,分別是中證白酒指數和國證白酒指數。

從指數的主要成分股來看,白酒指數是極度的窄基指數,成分股都是常見的白酒品牌,如茅臺、五糧液、瀘州老窖、山西汾酒、酒鬼酒等。而且這幾大指數的成分股高度相似。以市場上熱賣的招商中證白酒指數(LOF)A(161725)為例,其跟踪的就是中證白酒指數,囙此這裡選擇中證白酒指數作為參攷標的。

四

中證白酒集中度如何?

由於中證白酒成分股基本都是白酒股,所以從行業分類上集中度頗高。囙此這裡從公司市值的角度來分析中證白酒指數。

可以看到,白酒指數龍頭效應顯著,前三大重倉股權重占比近50%,前十大重倉股權重占比更是超過了90%,指數極度集中,中小上市酒企基本無法影響白酒指數的漲跌。同時,前五大重倉股基本為高端和次高端白酒,囙此,白酒指數基本表現的是頭部的高端、次高端酒企的走勢。

從市值來看,有11家白酒企業的市值在1000億以下,僅有少數頭部企業市值在1000~4000億之間,茅臺則是獨佔鰲頭,流通市值接近1萬億。

五

白酒行業的盈利情况如何?

白酒行業是持續穩定性的高景氣行業,雖然業務單一明確,但是需求旺盛,屬於人們“嘴巴”上的生意,受限於產量控制的政策、白酒製造的時間和工藝,白酒行業收益持續保持穩定。在2020年200多個申萬三級分類行業中,白酒以26.1%的ROE收益名列第四,前三分別是畜牧養殖(31%)、改性塑膠(28%)、醫療器械(26.4%),白酒行業的盈利能力在市場中十分領先。

從2015年中證白酒指數發佈以來,白酒年ROE在2016年開始有小幅上漲,隨後保持在26%附近。隨著今後白酒品牌高端化,價格溫和的持續上漲成為大概率事件,白酒行業有望保持高收益的現狀。

在盈利能力强的同時,白酒行業也保持著不俗的增長,除了受到影響的2020年外,白酒行業在過去五年基本保持在20%以上的年增長。在居民消費水準保持穩定增長的情况下,未來白酒行業還可能繼續保持著這種高速增長。市場一致預測行業未來三年仍然能够保持接近20%的年均增長。

六

白酒指數的估值如何?

白酒行業從疫情爆發以來,估值迅速升高,在2021年春節後又經歷了一波較大回檔,行業平均估值水准從2月份最高70多倍下降到45倍。橫向看,仍然顯著高於大部分行業估值,縱向看,仍然高於歷史上大多時期。反映行業估值水准的PB和PETTM都較高,其中PB歷史分位點在86%水准,PETTM為46,歷史分位點在86%附近,行業估值水准仍然較高。

另一方面,如果辯證的看,由於2020年的低基數效應,很多白酒行企業在2021年都能取得一個超出平均水準的業績增速,這也一定程度上能够消化更多的估值。但無論如何,對於白酒這樣一個增長確定性强且穩定的行業而言,接近50倍的估值水准並非是一個安全線,對於價值投資者而言,更不是一個合適的價格。

七

白酒行業的未來趨勢和風險如何?

行業層面,白酒行業批發價在淡季仍然保持堅挺,高端白酒基本面仍然景氣,次高端白酒邏輯前景可期。

需求方面,根據國家逐步擴大中產階級規模的政策目標,人群規模擴大帶來的消費陞級勢必開拓更大的市場;其次是高端白酒的價格上漲,為次高端白酒價格的上升打開了想像空間。同時,白酒作為跟隨居民消費恢復直接的受益者,以及節假日刺激性的爆發需求,現時仍然成為大資金的去向之一。

當然,歸根結底行業發展還是要回到供需水准的問題,長遠看,白酒行業有可能面臨需求的長期下滑。現如今,在年輕一代逐漸走上工作崗位,從小接受的是“適度飲酒,過量飲酒傷身甚至致癌”的概念薰陶,90後、00後甚至10後,能否接納流傳千年的“白酒文化”,或許將是一個最大的遠期風險。

除此之外,短期之內,白酒面臨最大的不確定性還是是消費稅的落地,這對酒類行業高端白酒的盈利能力可能會造成巨大影響。

八

白酒基金,如何投資?

以中證白酒指數為標的的基金有7只。考慮到近年白酒指數成長的超確定性,被動指數基金的表現要遠遠超過主動型基金。囙此,直接購買中證白酒指數型基金,能更好享受指數增長帶來的確定性收益。

在基金的選擇上,場內ETF基金的流動性和費率更低,相比之下,場內基金更優於場外基金。

在交易便利度上,場外基金在互聯網、銀行等通路皆可以購買,囙此場外的便利性要優於場內。

在交易時點的選擇上,雖然白酒行業的Beta較高,行業增長確定性强,但當前一方面估值較高,同時面臨一定的“消費稅”風險,不確定性大,囙此並不適合一次性買入。對於看好白酒長期發展趨勢的投資者而言,場外定投比一次性買入更加合適。

【注:市場有風險,投資需謹慎。在任何情况下,本訂閱號所載資訊或所表述意見僅為觀點交流,並不構成對任何人的投資建議。】

本文由“蘇寧金融研究院”原創,作者為蘇寧金融研究院研究員黃大智、張丹陽。

評論留言