導讀

1、百强房企8月業績同環比雙降

2、8成企業表現不及上半年月均

3、市場繼續降溫、成交持續走低

文/克而瑞研究中心

榜單解讀

前言:2021年8月,全國房地產市場繼續降溫。29個重點監測都市商品住宅成交面積同、環比分別下降22%和10%,較2019年同期下降8%,降幅較7月有所擴大。其中,一線都市成交整體仍處高位,而受供應低迷影響25個二、三線都市成交持續走低,僅廈門、杭州部分城市成交環比有所回升。

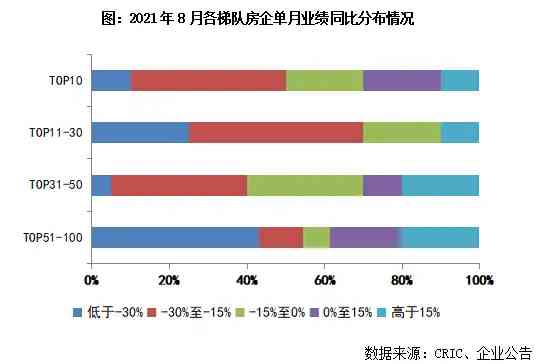

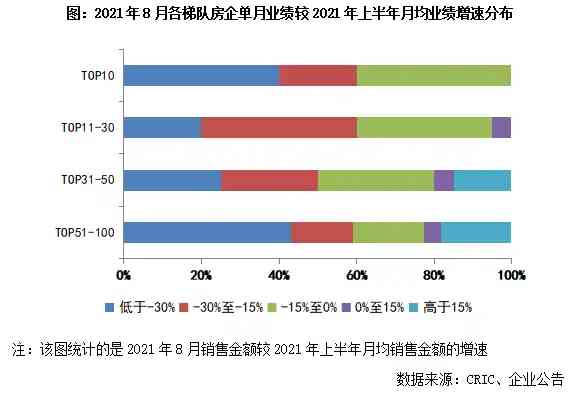

企業層面,8月百强房企整體業績表現不及上半年和歷史同期。TOP100房企單月銷售操盤金額同比下降20.7%、環比下降10.7%。累計業績增速自二季度以來也呈持續放緩趨勢。8月,百强房企中近7成企業單月業績同比降低,逾40家同環比雙降。包括絕大部分TOP30房企在內,近8成企業單月業績不及上半年月均水准。

1

業績:百强房企8月單月業績同比下降20.7%

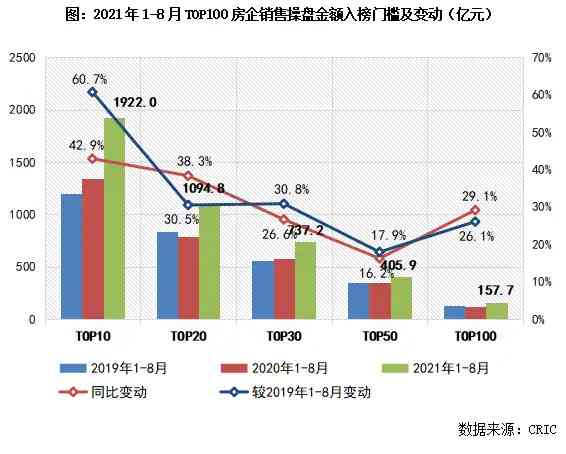

2021年8月,TOP100房企單月實現銷售操盤金額7745.7億元,同比下降20.7%、環比下降10.7%。下半年以來百强房企整體業績表現不及上半年和歷史同期,7月、8月連續兩月單月業績同比下跌。從累計業績表現來看,1-8月百强房企累計銷售操盤金額較2019年和去年同期分別增長29.1%和21.6%,增速自二季度以來也呈持續放緩趨勢。

2

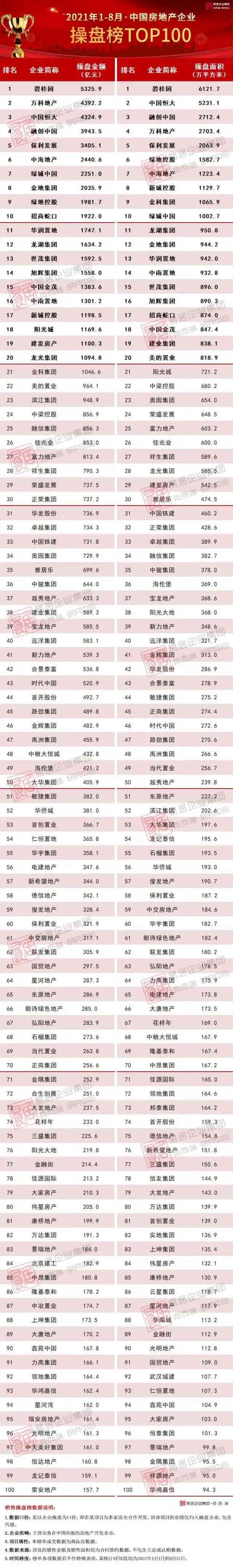

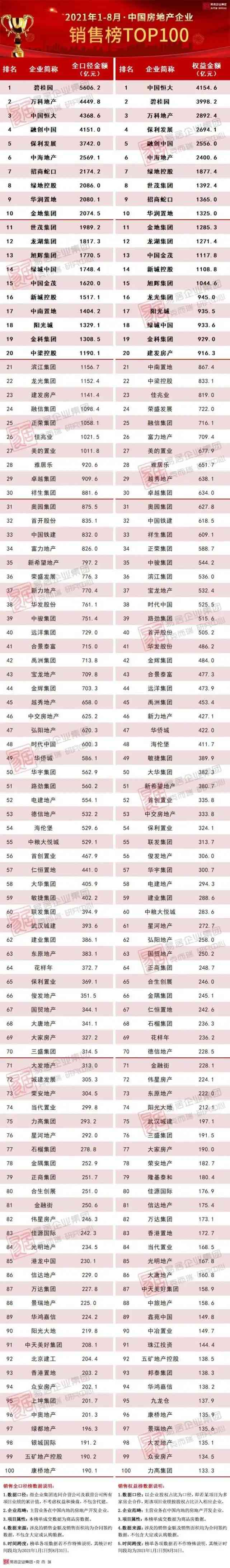

格局:龍頭房企保持規模優勢

百强門檻157.7億元

今年以來,在政策調控不斷陞級、部分城市市場調整的背景下,百强房企在各梯隊銷售門檻繼續提升的同時,規模增速也呈現一定的分化。其中,TOP10房企銷售操盤金額門檻達到1922億元,同比增幅最高達42.9%,行業龍頭房企增長穩健、繼續保持規模優勢。TOP20和TOP30房企的銷售操盤金額門檻也分別同比提升38.3%和26.6%,實現規模穩定提升。

而TOP50房企銷售操盤金額門檻僅同比增長16.2%至405.9億元,門檻增幅低於其他梯隊房企。此外,截至8月末TOP100房企的銷售操盤金額門檻同比增長29.1%至157.7億元。

3

企業表現:近8成企業單月業績不及上半年月均

具體從企業表現來看,2021年8月百强房企中近7成企業單月業績同比降低,其中26家同比降幅大於3%。同時,包括絕大部分TOP30房企在內,近8成企業單月業績不及上半年月均水准。整體來看,8月房企單月業績表現不及上半年及歷史同期,有逾4家百强房企同環比雙降,僅保利、綠城、濱江、越秀等少數幾家企業實現同環比增長,業績表現突出。

4

企業:以銷定投、積極去化

優化財務指標不觸紅線

值得注意的是,今年以來房地產行業監管不斷收緊,融資“三道紅線”、房貸管理“兩道紅線”、雙集中供地、投銷比管控等政策相繼出臺。針對企業投、融兩端調控力度的不斷加強,降杠杆將是行業中長期政策的主要發力點。這樣的背景下,近期在2021年的中期業績發佈會上,各大規模上市房企對自身短期或中長期的發展戰略都提出了安排或展望。

從盈利和財務層面來看,短週期內房企整體的盈利水准下降已是行業趨勢,其中不少企業受前期高價地項目進入結算的影響,上半年結算利潤率水准已達到歷史低位。同時,在“房住不炒”以及穩地價、穩房價、穩預期“三穩”政策的大基調下,信貸環境收緊、融資難度加大,房企紛紛積極優化“三道紅線”名額或保持綠檔不觸紅線、主動降杠杆。

從投資和銷售層面來看,在投資端房企拿地邏輯將加速向“以銷定投”、審慎理性拿地轉變。下半年在集中供地中繼續尋找機會、優選項目,獲取高品質高貨地比的土儲對企業長期永續的增長尤為重要。而在開發和銷售端,也對企業的經營效率、供貨節奏及去化效率提出了更高的要求。下半年,房企需要加快開發、保證供貨,積極行銷、促進去化及回款,以提升現金回流、加快資金周轉效率,實現穩健、高品質增長。同時,長期來看也要更加關注產品升級,加强產品打造、提高產品適銷性,以在日趨激烈的市場競爭中不斷提升自身產品的核心競爭力。

5

市場:市場降溫、成交持續走低

長三角仍具韌性、上海杭州打新火爆

2021年8月,房地產市場繼續降溫,29個重點監測都市商品住宅成交面積同、環比分別下降22%和10%,較2019年同期下降8%。

一線都市成交整體仍處高位,環比增長4%,同比下降9%,較2019年同期增長27%。具體而言,8月中下旬,北京部分房企提前佈局“金九”搶收業績,多盤集中取證入市銷售,其中不乏純新盤首開。限競房時代漸進尾聲,朝陽區絕版限競房項目華樾國際·領尚,首開推售690套房源,去化率約68%。改善性需求依舊堅挺,天壇府、富興首府這類改善盤去化率均能達到7成,石景山西黃村的禧瑞學府開盤近乎售罄,總價500萬的兩居小戶型認籌比高達1:40。受限於疫情防控出現反復,上海供應暫緩,但由於前期已售房源陸續網簽備案,成交整體仍處高位。本月上海兩項重磅政策來襲:其一,依據不同地段,新房搖號入圍比例分類調高至外環熱門區域1.8、內外環間2、內環內2.5,其餘仍保持此前的1.3不變。聯系到上海第四批次42個新盤、12441套房源將陸續入市,其中17個熱賣盤皆調高了認購入圍比,有助於新增積分不高的客戶入圍的機會,緩解購房焦慮情緒。其二,二手房貸款金額執行“三價就低”原則,即買賣契约價、交易中心核驗價、銀行評估價取最低。隨著二手房首付比例大幅增加,准客戶弃購率顯著提升,難免將影響“賣一套再買一套”的改善性換房需求。8月中下旬,廣州供應顯著放量,部分房企擔憂多次申請預售將造成指導價接連下浮,索性一次性推出更多貨量,金茂萬科都會四季、港龍皇朝·龍灣壹號推售套數皆超千套。受限於調控政策持續發力,本月南沙、黃埔相繼收緊乃至取消人才購房政策,疊加房貸放款週期普遍延長至4-6個月,廣州市場降溫特徵明顯,成交創年內次新低。深圳打新市場逐漸回歸理性,購房者普遍珍惜“房票”資源,位置偏遠的新盤乏人問津。典型如龍華區的山水華庭,推售108套房源,認籌客戶低至24組,創近三年來認籌客戶新低的尷尬紀錄,最終去化率不足10%。深圳二手房市場异常慘澹,在大學區制度的衝擊下,學區房市場顯著降溫,即使業主降價拋售也難以快速去化,部分法拍房更是降價7折仍流拍。

25個二、三線都市成交持續走低,同、環比分別下降24%和12%,較2019年同期也下降12%。6成二、三線都市成交同環比雙降,其中不乏南京、佛山這類熱點都市,供應低迷乃是重要因素。典型如南京,基於疫情反彈,樓市近乎停擺,供應創歷史新低,成交同樣創年內新低。東莞、昆明等市場明顯遇冷,成交同比跌幅都在60%附近。僅廈門、杭州部分城市成交環比有所回升。杭州在政策加碼後,打新市場熱度依舊不减,據統計7個紅盤因意向登記量超出推售房源量的1倍,將依據社保繳納月數高低排序入圍公證搖號,杭州壹號院更是唯一的E類人才需88個月社保才能入圍搖號的紅盤。覈心動因在於一、二手價格倒掛,買到即賺到的心理預期强烈。

各區域市場持續分化,長三角地區市場仍居韌性,在政策輪番打壓下,上海、杭州等成交熱度不減,但南通、鹽城、徐州等市場明顯轉弱,成交持續走低。粵港澳大灣區市場趨勢性降溫,覈心都市深圳、廣州成交回歸理性,周邊的東莞、佛山等同樣成交轉降。京津冀地區除北京市場相對堅挺之外,環京市場仍是一潭死水,即使是有產業支撐的唐山,同樣出現讓利降價潮,部分房企因惡意降價更被政府約談。中西部地區市場有所降溫,成都、武漢、長沙等成交適度回落,鄭州市場下行壓力加劇,成交持續低位運行。東北、北部灣等地區市場持續低迷,基於供求關係失衡疊加庫存高企,以價換量仍是市場常態。

展望9月,隨著傳統銷售旺季的到來,房企將加大供貨力度,供求皆有望企穩回升。而在政策輪番加碼後,短期內熱點城市房地產市場或將有所降溫,成交整體回升幅度將明顯受限。相對而言,我們更看好長三角地區市場,粵港澳、中西部地區市場或將趨勢性走穩,京津冀、東部、北部灣等地區市場下行壓力依舊不容小覷。

排版丨鳥姐、Jenny、豐傑

本文版權歸克而瑞研究中心所有未經授權請勿隨意轉載

轉載注明出處:克而瑞地產研究(cricyjzx)多謝配合!

評論留言