來源/互聯網那些事

疫情以來,紅書、抖音的探店網紅,又帶火了山姆自營的麻薯麵包和瑞士卷,閑魚上甚至出現了代購服務。

“山姆39塊錢原味麻薯麵包巨好吃,也超大份,但愁人的是,保質期三天一個人完全吃不完,扔掉又特別可惜,什麼時候能够有中份可供選擇”、“用過幾次網上下單,揀貨時都是拿那種明顯不新鮮的,保質期最末尾的菜送過來”、“山姆的問題不是查會員卡,是自己的服務沒跟上自己吹牛逼的水准”。

縱使山姆會員店存在眾多不好,但值得注意的是,現在這類會員制倉儲量販店,卻被資本認為是繼社區團購後最有潜力的賽道。

為此,前有2019年Costco大陸第一家落地上海,後有2020年成立的國內品牌盒馬X會員店。以現時的形式來看,新的一輪競爭格局已然拉開序幕。

那麼,會員制倉儲量販店與傳統的量販店又存在怎樣的區別呢?

從商業模式看,傳統量販店大部分利潤來自商品進價與售價間的差價。而在海外,會員制倉儲制量販店把商品售價當成了引流的抓手:量販店會在精選店內商品的同時,主動壓低商品的毛利率,利用“低價精選”的策略吸引大量消費者。

對於動輒數萬平米的大型倉儲量販店來說,最直接的影響即是租金和人力成本,這使得遠離鬧市的山姆,在低頻、高客單價和會員費模式下,增長迅猛。今年一季度,山姆會員店同店銷售額增長7.2%,會員收入增長12.7%。

本土倉儲店選址的差异化,也帶來了它們各自運營策略的不同,簡而言之,便是因地制宜。

那麼,在二十三年的經營過程中,山姆會員店遇到過什麼?又有那些改變和新的困境呢?

一、瘋狂的山姆會員店

早在1996年,山姆會員店就已經進入了中國市場。

山姆會員店擴張速度之慢眾人皆知,1996年至2016年山姆會員店增長僅為16家。然而從2016至2019年,山姆會員店開始發生變化,三年店門迅速增長10家。如果前20年山姆的保守經營,是為了市場教育以及迎合中國一線都市的發展水准,那麼之後三年的發展則表示中國市場的成熟以及中產家庭的快速增長。

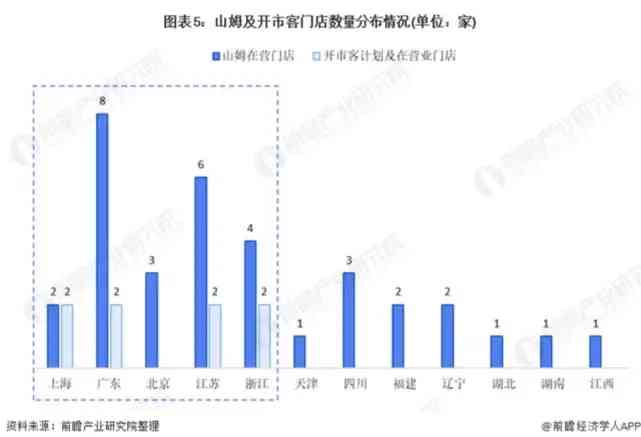

同時,按山姆的計畫,到2022年底,要在現時29家店的基礎上,實現總開業及在建40-45家門店。

但需要注意的是,店門的擴張也需要考慮自身對競品的承壓能力。

就拿開市客來說,據公開資料顯示,2019年8月,開市客大陸首家實體店落地上海,面積1.4萬平方米、提供4000種SKU。大量低於市價的商品如LV、Prada、Hermes和茅臺引發火爆搶購,開業第一天下午一點即宣佈暫停營業,第二天開始限流進入,一周內付費會員人數超過20萬人,最終穩定在約30萬人。

然而由於經營狀況遠超預期,開市客很快决定在上海設立二店,並在蘇州、杭州、寧波、深圳等地快速佈局。

這與山姆設店選址不約而同。但不可否認的是,在店面數量上山姆會員店仍然佔據優勢。

另一方面,據Wissink稱,開市客注重可以快速結算的高利潤服務,例如預約租車、度假或訂購助聽器。顯然,開市客越來越多地創造了門店之外的銷量與價值。

到目前為止,這給開市客創造了優勢。開市客每家門店的年收入幾乎是山姆會員店的兩倍,而開市客門店面積平均為14.6萬平方英尺,略大於山姆會員店的平均13.4萬平方英尺。

再從會員收入上來看,根據傑富瑞集團評論及估算數據可知,開市客會員家庭平均年收入在10萬美元以上,每年支付60到120美元的高級會員費。

相比之下,山姆會員店會員家庭年收入通常在7.5萬到10萬美元之間,每年支付45美元的普通會員費或不超過100美元的卓越會員費。截至上季度(2021年5月)開市客擁有6060萬會員,而山姆會員店未透露會員總數。

初入大陸的方方面面表現充分證明了開市客存在著與山姆不一樣的優勢,這同時也成為了山姆在接下來的經營上需要面臨的挑戰之一。

當然,也許會有讀者疑惑,遠沒有山姆瞭解本土生活方式的開市客,真的能够迫使山姆在大陸“受挫”嗎?顯然不能,但這對本土品牌來說,卻大有不同。

二、本土品牌“發起”挑戰

從2020年開始,中國本土零售商也開始快速進行會員店的嘗試。2020年10月,第一家盒馬X會員店在上海開業,這也是倉儲式會員店賽道裏的首個國內品牌。

盒馬X會員店與山姆會員店不同的是,只要成為盒馬的X會員,就能够享受每週單品的優惠特權,加工優惠等多種特權。

比如,每週都有下單减5元的奶劵,每日下單减5元的肉券等,能够讓消費者獲得更多實惠。

其次,盒馬根據市場的需求,提供了半成品美食解決方案,自有品牌,直采等多種供應管道,滿足不同類型的客戶群體的消費需求。

顯然,盒馬作為阿裡旗下的零售企業,背後有阿裡供應鏈的支持,在性價比方面具備天然的優勢,另外盒馬X會員店,還有一個跨境購的專區(免稅),能够為消費者提供更高性價比的的產品。

然而實際上,火爆的國產零售企業並非只有盒馬一家。今年5月,永輝量販店倉儲業態的全國首店——永輝奧體倉儲店在福建省福州市落地。該店開業以來也受到眾多消費者認可,永輝數據報告顯示,永輝奧體倉儲店月銷售額已破2000萬元,業績翻了超10倍,這主要得益於永輝不收會員費、零門檻帶來的收益。

而永輝旗下的成都、重慶、上海、深圳、北京等全國多地開業的永輝倉儲店,相較改造前,門店客流、銷售均取得明顯增長。

不僅如此,華聯、麥德龍、家樂福等均投身其中,盒馬更是提出了一年10家店的戰略目標,勢要把會員店打造成為盒馬增長的第二曲線。

和Costco、山姆這些“外來的和尚”不同,本土倉儲量販店針對自己的優勢進行了本土化改造,包括選址、品類和會員體系等。

以北京為例,山姆店選址集中在亦莊、順義和石景山,雖然公共交通不便利,但符合服務中高端消費人群的定位,有車家庭可以在週末前往囤貨,這和美國的消費模式趨同。

明顯不同的是,fudi會員店開進了東四環,周邊有辦公樓、購物中心、多個大型住宅社區;盒馬會員店依託購物中心世界之花假日廣場,交通便利,靠近住宅區;永輝倉儲店位於龍旗廣場,老店重裝佔據傳統商超位置優勢;麥德龍會員店位於東三環……

在國內零售商們來勢洶洶的當下,這對自身線上能力不足的山姆會員店無疑面臨著極大的挑戰。

但更關鍵的是,新品牌蜂擁而至搶奪市場,對定位一線以及新一線都市,客戶群體為中產家庭的山姆會員店,將是最大的威脅。

三、喜憂參半的倉儲量販店

據瞭解,山姆會員已有300多萬,續卡率達到了80%。但山姆會員店在中國會員增速慢的主要原因有兩點,其一是山姆會員店的用戶定位為中產家庭,但在20年前的中國中產家庭規模還較少,一旦盲目擴張將會帶來風險。其二是國內消費者的消費習慣,普遍的國內消費者很難接受進店前需要繳納會員費才可以進場購物的消費模式。

但根據波士頓諮詢資料顯示,中國已有6700萬中高收入家庭。而這些家庭是山姆會員店的准消費目標。

然而即便如此,在山姆會員店想要直接拿下6700萬的中高收入家庭前,仍然有較多的問題需要進行解决。

那些被山姆會員店“忽略”的一線以及新一線都市的獨居白領、2-3人戶的家庭,甚至原有會員,都將成為山姆會員店需要注重的消費人群,最重要的問題有二:

其一,山姆會員店的食用商品份量大,保質期短。一旦增長保質期就意味著食品需要添加劑,同時也會失去食品新鮮優勢。

其二,如新品牌永輝不收會員費、零門檻,再加强產品品質,定會獲取大量消費者。等下一波消費潮流來臨時,消費者肯定會果斷奔向新歡。

另外,更多的銷售模式正在出現,生鮮電商、社區團購、跑腿代購,甚至直播帶貨,背後的互聯網巨頭們瘋狂撒錢,以狂奔的速度進入賽道,變革行業。

艾媒諮詢《2021年中國後“疫”時代生鮮電商運行大數據及發展前景研究報告》中提到,疫情已經使用戶的消費習慣進一步養成,超4成受訪者每週會在生鮮平臺採購2~3次,也有近兩成會採購4~5次,2021年,生鮮電商的市場規模會超3000億元。

有資料表明,盒馬初創立後,單個運營一年半的成熟門店,日均銷售額超80萬元,坪效超5萬元,是同類大賣場的2~3倍;同時,線上銷售占比也超過60%。

“觸網”已經成為山姆不得不做出的選擇,依託京東在北京核心會員區域開通“一小時送達”服務,涵蓋生鮮、母嬰等日常高頻商品。

當線上已經成為不可逆的趨勢時,傳統倉儲量販店“被迫營業”的氣息也愈發濃烈了。

當然,會員店最終比拼的,還是商品、服務和供應鏈。囙此,目前來看,無論是對於山姆、永輝、盒馬和好市多,提升店面服務,完善供應鏈都是亟需解决的問題。

畢竟,這場零售戰爭,更是耐心和恒心的持久戰。

評論留言