胡先生停放在修理廠的車輛(9月6日拍攝)。

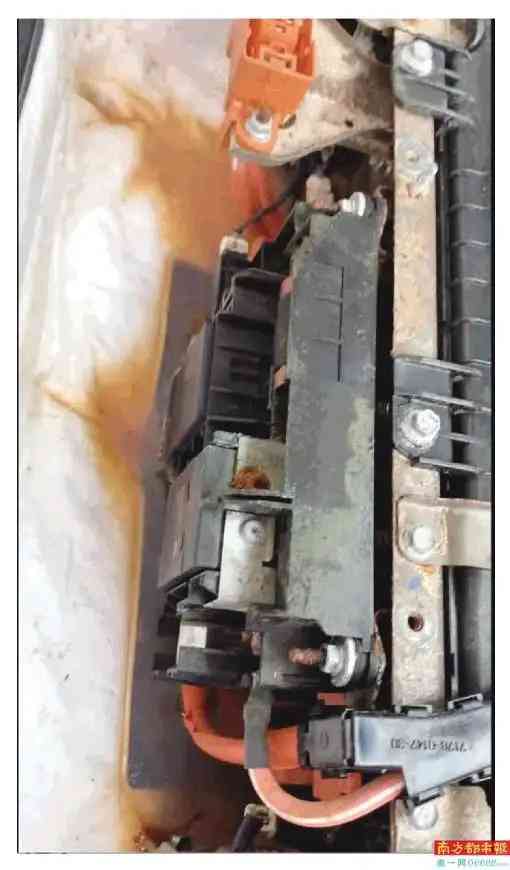

胡先生提供的9月6日修理廠傳回視頻,電池零件已被腐蝕。

深圳市民胡先生日前向南都記者報料稱,其新購1個月的新能源汽車在鄭州豪雨期間被淹,其與太平財險協商後確定出車損險。但此後的近兩個月內,保險公司多次改變車輛的折舊費用及賠付方案,其認為太平財險“討价還价”的行為不合規。對此,太平財險方面回應表示,賠償金需根據“評估受損標的車輛的實際受損程度、殘餘價值、賠付方案等”進行確定,公司在出具賠付結論前,積極對接客戶,始終保持良好的溝通。

深圳車主:交涉過程中太平財險多次變動費用數額

深圳市民胡先生在今年6月份購買了一輛奧德賽油電混合7座汽車,價格在31萬元左右。今年7月20日,其在河南鄭州遭遇豪雨,車輛在靜態情况下被淹。胡先生表示,由於當地出險車輛激增,車輛泡了3天保險公司還是無法來處理,鄭州4S店也無停車位,在與4S店及太平財險確認後,7月23日,車輛拉到了北京修理廠。

“到修理廠後,他們(修理廠)就說混動車心臟部位都在底盤,全部都泡掉了,用蓄電池給車充上電後,滿屏都是故障碼,這個情况下,車輛已經沒有修的意義了。如果要修,修理廠也無法修理,因為若修完,用不了一個月,肯定會出問題。”胡先生表示,修理廠給出初步的檢查結果後,其與太平財險溝通,太平財險向其建議走全損,“不然之後故障頻繁出現也有可能,我們(保險公司)也怕。”

胡先生表示,7月25日與太平財險確定了車輛推全損,隨後提交了全部的資料。根據胡先生提供的保單,該車輛承保險種共4種及1項增值服務,保險人為太平財產保險有限公司深圳分公司。其中,機動車損失保險保額為26.58萬元。胡先生表示,8月11日,太平財險方面告知其推全損賠付22萬元,“我就問他剩下的5萬元去哪裡了,他並未解釋清楚。”

胡先生告訴記者,在後來的交涉過程中,太平財險多次變動該筆費用的數額,5萬元之後是2萬元,後又改口稱扣掉3000元。一周後,太平財險來電說要扣1萬元,之後又定價說扣掉6000元。胡先生表示,其詢問6000元費用的性質時,對方表示是按照6‰的折舊率計算得出。

根據胡先生提供的錄音,與其交涉太平財險工作人員稱:“您這邊同意保額降低3000元,推全損處理。”而另一份錄音中,另一比特工作人員表示:“我跟你談是25.58萬,扣掉1萬塊。”

9月8日,胡先生告訴記者,太平財險方面通知其過去簽署契约,“說扣我1.58萬,同意的話他們給打錢。”胡先生表示,此事已一個半月有餘,希望儘快解決,同意了太平財險的賠付方案。

太平財險:水淹車輛不同於碰撞車輛,查勘定損環節相對複雜

對於胡先生車輛出險一事,南都記者聯系太平財險深圳分公司。太平財險方面表示,該筆保險賠償金需根據“評估受損標的車輛的實際受損程度、殘餘價值、賠付方案等”進行確定,公司在出具賠付結論前,積極對接客戶,始終保持良好的溝通。

因本案件受損標的車輛為水淹車輛,不同於碰撞車輛,加之該車損失遠未達到全損程度,查勘定損環節相對複雜。從“客戶至上”要求出發,為充分保障客戶的合法權益,公司需多次衡量受損標的是否有可能推定為全損。現時,就該案件賠付方案,公司已與被保險人達成和解。

專家分析

車主只要沒簽字,可要求0.6%的月折損率來計算賠款

自7月20日河南鄭州豪雨以來,車險賠付的話題深受外界關注。8月1日,河南省汽車行業商會統計,“7·20”豪雨導致鄭州40萬輛車因災受損。9月7日,銀保監會網站刊發銀保監會新聞發言人答記者問時表示,據統計,7月17日至8月25日,河南保險業共接到理賠報案51.32萬件,初步估損124.04億元,已决賠付34.6萬件,已决賠款68.85億元,整體件數結案率已達67%。其中,車險件數結案率86%。

實際上,涉水車輛的保險制度早已在監管檔案中明確。2020年9月19日開始施行的《關於實施車險綜合改革的指導意見》指出,機動車示範產品的車損險主險條款在現有保險責任基礎上,新增機動車全車盜搶、玻璃單獨破碎、自燃、發動機涉水、不計免賠率、無法找到協力廠商特約等保險責任。

對於胡先生車險中久被討論的折舊費,黎明保險經紀深圳分公司經營合夥人鄒勇向記者解釋,車輛推定全損後,賠償多少其實有迹可循,因為費改後,車損險的條款是統一的,新的車損條款裏是按照月折損率來算,有確定的厘算管道,9座(含)以下月折舊係數為0.6%,最高折舊金額不超過投保時新車購置價的80%。保險公司前期屬於協商賠付的範疇,在推定全損的情况下,車主只要沒簽字,都可以要求保險公司按照6‰的月折損率來計算賠款。

根據保單,該車輛保單生成有限保單時間為3月31日,胡先生表示該車輛購置費在31萬左右,7月底提交了保險資料,該車輛使用時間為4個月。按照月0.6%的折舊率,該車輛折舊費為7740元,即太平財險應扣除胡先生7740元。

對於太平財險最終扣除車主1.58萬的做法,廣東晟典律師事務所律師毛鵬表示,在出險後,車主與保險公司雙方通過口頭協商對賠付方案進行約定,這種約定也具有法律約束力。保單上確定車輛損失險賠償額度是26.58萬,說明這是保險公司賠償的上限。一般保險公司認為車輛基本上無法徹底修復,或認為修復費用可能超過車輛本身的保險額度情况下,保險公司會推定全損,按全額損失賠償。

但就現時這個案例,如果車輛並沒有全部毀損報廢,在這種情況下,走司法程式能否獲得保險額度的全部賠償,存在不確定性。

采寫:南都見習記者葉霖芳

評論留言